Налоговый вычет за квартиру в 2025 году

- Что такое налоговый вычет?

- Сумма налогового вычета за квартиру в 2025

- Когда есть право на налоговый вычет?

- Как рассчитать налоговый вычет за квартиру?

- Пример расчета вычета и НДФЛ к возврату

- Как получить налоговый вычет за квартиру?

- Изменения в налоговом вычете в 2025 году

- Срок получения налогового вычета

- Какой период возврата налога?

- Сколько раз можно получить налоговый вычет?

- Как вычет распределяется между собственниками квартиры?

- Возврат по ипотечным процентам

- Сумму выплат планируют увеличить в 2 раза

Государство поощряет покупку жилья и готово вернуть уплаченные вами налоги — имущественный вычет. В статье рассмотрим все нюансы возврата налогового вычета за квартиру в 2025 году.

Что такое налоговый вычет?

13% от вашей зарплаты, которые вы платите в виде НДФЛ как работник Российской Федерации, подлежат возврату. Это ваши деньги, и работодатель несет ответственность за их отправку государству. Однако вы можете получить эту сумму обратно, если используете ее для покупки чего-то полезного, например, жилья, медицинских услуг, учебных материалов или пожертвований в благотворительные организации.

Сумма налогового вычета за квартиру в 2025

Когда вы приобретаете дом или квартиру, налоговая служба готова вернуть вам 13% от стоимости покупки жилья, но не более 312 000 рублей на каждого человека. Это самая высокая сумма налогового вычета за квартиру в 2025 году, которую вы можете получить только один раз в жизни. В случае, если квартира была приобретена на заемные средства, вы все равно имеете право получить максимальную сумму возврата.

Важно помнить, что сумма вычета ограничена, и при покупке дорогой недвижимости вычет будет составлять фиксированную сумму.Комментарий эксперта: Игорь Сергеев, эксперт по недвижимости

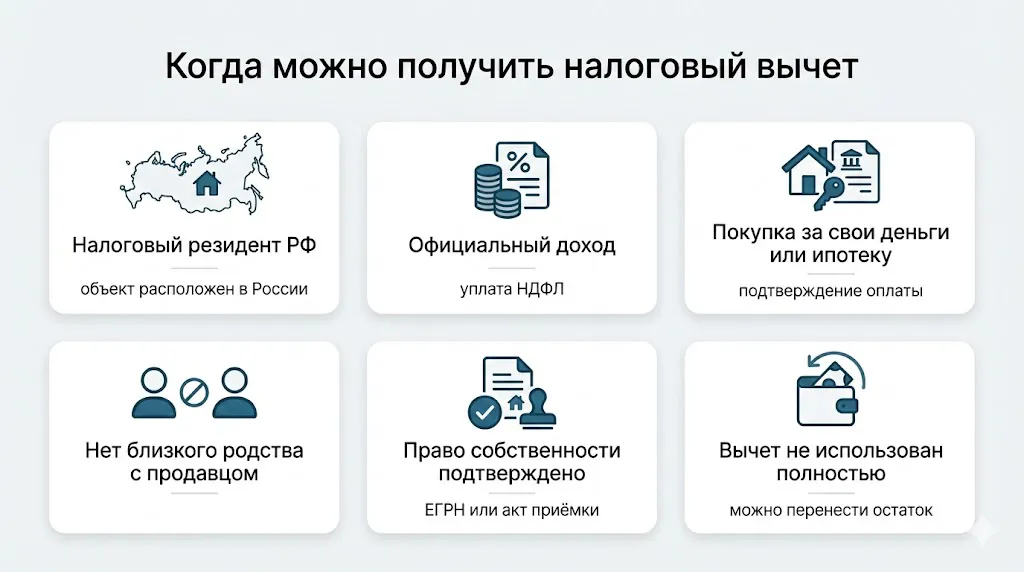

Когда есть право на налоговый вычет?

Вот главные условия налогового вычета за квартиру в 2025 году:

- Объект недвижимости находится на территории России и вы налоговый резидент РФ.

- Вы работаете официально и платите НДФЛ — налог на доходы физических лиц (платит работодатель без вашего прямого участия).

- Вы купили жилое недвижимое имущество за свои деньги или с помощью ипотеки — понадобится подтверждение оплаты. Если квартира досталось по наследству, в подарок или за счёт бюджетных денег, возврат НДФЛ не положен.

- У вас нет близких родственных связей с продавцом. Если вы купили недвижимость у супруга/ родителей/ брата/ сестры/ опекуна, то на возвращение процентов можно не надеяться. Но покупка у дальних родственников — тестя/ двоюродной сестры/ брата мужа — подходит для возврата подоходного налога. Можете смело подавать!

- Вы готовы подтвердить передачу прав на объект. Для вторички подходит выписка из ЕГРН. В случае с новостройкой придется ждать сдачи дома в эксплуатацию и подписания акта приемки-передачи, а обращаться в налоговую после регистрации квартиры в ЕГРН (это правило действует для жилых объектов, сданных после 01.01.22)

- Ранее вы не получали имущественный вычет в максимальном размере. Повторно подавать можно только на остаток. Например: ранее вы купили жилье за 1 800 000 руб. и вам уже вернули 234 000 (13% от суммы 1,8 млн), остаток 26 000 рублей вы имеете право перенести на вторую квартиру.

Право на вычет зависит от многих условий, включая статус налогового резидента и характер приобретенной недвижимости.Комментарий эксперта: Елена Морозова, юрист по недвижимости

Как рассчитать налоговый вычет за квартиру?

Государство возвращает 13% от ваших расходов, но лимит расходов — 2,4 млн руб. Это значит, что сумма вычета равна стоимости квартиры, если стоимость не превышает 2,4 миллиона рублей. Регион не имеет значения: лимит для всей страны одинаковый.

Чтобы рассчитать, сколько вам вернут из налоговых резервов, вычтете 13% от стоимости квартиры. Если она стоит больше 2 400 000 рублей, то сумма возвращаемого НДФЛ неизменна: 312 000 рублей.

- Если квартира стоит 1 млн, то и к возврату сумма 1 млн, и с этой суммы вам вернут 13% = 130 000 рублей.

- Если квартира стоит 3 млн, то включается лимит: сумма к возврату только 2,4 млн и от 2,4 млн вам вернут 13% = 312 000 рублей.

Сумма 312 тыс. руб. положена каждому, сколько бы ни стоило жильё. Поэтому если купленный объект стоил менее 2 млн, то вы можете подать на остаток вычета при покупке следующей квартиры. Такое правило действует с 1 января 2014 года.

В 2022 году вы купили квартиру за 1,5 млн рублей и вернули 195 000 рублей. Теперь при покупке второго жилья можно снова подать документы. Максимальный вычет в 2025 году составляет 312 000 рублей, значит, к возврату остаётся 117 000 рублей.

Пример расчета вычета и НДФЛ к возврату

Размер налогового вычета за квартиру в 2025 году не превышает 2 400 000 рублей, а максимальная сумма к возврату 312 000 рублей.

Рассмотрим несколько примеров при разной стоимости купленной недвижимости

| Цена жилья | Размер вычета | Сумма к возврату |

|---|---|---|

|

1 200 000 ₽ |

1 200 000 ₽ |

156 000 ₽ |

|

1 900 000 ₽ |

1 900 000 ₽ |

247 000 ₽ |

|

2 000 000 ₽ |

2 000 000 ₽ |

260 000 ₽ |

|

2 400 000 ₽ |

2 400 000 ₽ |

312 000 ₽ |

|

10 000 000 ₽ |

2 400 000 ₽ |

312 000 ₽ |

Как получить налоговый вычет за квартиру?

Если вы соответствуете критериям для получения налогового вычета на недвижимость в 2025 году, сейчас самое время действовать. Соберите документы, заполните и подайте в налоговую службу декларацию 3-ндфл. Самая приятная часть — это получение возврата на ваш счет.

Действует альтернативный вариант — получать увеличенную зарплату. Работодатель не станет удерживать НДФЛ: эти 13% вы будете получать ежемесячно вместе с зарплатой. Такой возврат можно заявить сразу после оформления права собственности и не ждать следующего года для подачи декларации.

Как получить вычет по декларации

- Соберите и отсканируйте необходимые документы для налоговой.

- Зайдите в личный кабинет налогоплательщика на сайте налоговой службы.

- Сформируйте ЭЦП (это очень просто и быстро).

- Заполните форму декларации 3-НДФЛ

- Прикрепите собранный пакет документов (сканы) и подпишите электронной подписью.

- Подождите 3 месяца, пока налоговая всё проверит и одобрит.

- Получите возвращенный налог на карту в течение 30 дней.

Как оформить вычет у работодателя

- Соберите и отсканируйте необходимые документы для налоговой.

- Зайдите в личный кабинет налогоплательщика на сайте налоговой службы.

- Подайте электронное заявление в налоговую.

- Сформируйте ЭЦП.

- Прикрепите сканы документов и подпишите электронной подписью.

- Ждите примерно месяц, пока налоговая уведомит вас результатах рассмотрения заявления.

- Налоговая передаёт подтверждение вашему работодателю (налоговому агенту).

После вступления уведомления в силу работодатель перестает удерживать НДФЛ и возвращает ранее удержанный налог с начала года. Например, вы оформили собственность в апреле 2025, вам вернётся удержанный НДФЛ за 4 месяца — с января 2025.

Уведомление действительно до конца календарного года, потом придется подавать заново. И так каждый год: вы не платите НДФЛ, пока вы не вернете 13% от расходов на квартиру в пределах лимита. При смене места работы придётся повторить процедуру с оформлением.

Перечень необходимых документов для налоговой

- Какие документы понадобятся налоговой службе для оформления возврата подоходного налога:

- Подтверждение факта оплаты объекта недвижимости: банковские квитанции и платежки / чеки / расписка (от руки и даже не заверенная) / договор с пунктом о получении денег от покупателя.

- Договор о покупке жилья (ДДУ при долевом строительстве) и акт его передачи.

- Выписка из ЕГРН/свидетельство о праве собственности.

- Справка 2-НДФЛ.

- Заявление о распределении вычета между мужем и женой, если недвижимость приобретена в официальном браке.

Удобно представлять документы через личный кабинет налогоплательщика. Туда можно закрепить сканы документов: обычно этого достаточно. Если налоговой службе понадобятся оригиналы, вам сообщат.

Когда нужно подавать документы в налоговую

При заполнении декларации онлайн нужно сразу прикрепить файлы документов. Если вы выбрали личное посещение налоговой инспекции или отправку почтой, сделайте ксерокопии и приложите к декларации. Оригиналы не прячьте далеко.

Изменения в налоговом вычете в 2025 году

Произошли важные изменения в налоговом вычете за квартиру в 2025:

1. Возврат налогов упростили

Заполнение заявления в личном кабинете налогоплательщика — это все, что теперь необходимо. Нет необходимости предоставлять какие-либо декларации или дополнительные документы — они будут запрашиваться федеральной налоговой службой непосредственно в банках и других источниках. Срок перевода денег сократился до 45 дней, что значительно лучше, чем 120 дней, которые раньше требовались при подаче декларации.

Условия упрощенного порядка

- Регистрация заявителя в личном кабинете налогоплательщика на сайте ФНС

- Банк, через который прошла сделка, участвует в программе упрощенного порядка.

Низкая востребованность упрощенной схемы связана с количеством банков-участников. Спустя год после старта программы, к маю 2025 года в списке ФНС всего 14 банков. Среди них: ВТБ, Тинькофф Банк, СОВКОМБАНК. Популярного Сбербанка и Альфа-Банка там ещё нет.

Обратитесь в ваш банк, чтобы узнать о его участии в программе. Если ваш банк не участвует, придется действовать по старинке: подавать декларацию или оформлять через работодателя.

В упрощенном порядке можно получить остаток

Если право на возврат НДФЛ возникло не позже 2020 года, и часть суммы вы уже получили через подачу декларации, то остаток вы вправе запросить по упрощенной схеме.

2. Изменили порядок вычета у работодателя

До января 2025 года заявитель получал подтверждение о праве на вычет и относил его работодателю. Теперь налоговая служба сама передает подтверждение работодателю, а заявителя только информирует об одобрении. Если подавали документы на сайте ФНС, то информируют там. Если подавали почтой или лично, то налоговики отправляют в ответ заказное письмо.

3. Изменили порядок вычетов по новостройкам

Ранее дольщик подписывал с застройщиком акт приемки-передачи квартиры и с этого момента мог обратиться за возвратом НДФЛ. Теперь подписанный акт приемки-передачи дает только право на вычет. А чтобы обратиться за возвратом денег, нужно получить выписку из ЕГРН, подтверждающую регистрацию права собственности. Изменение действует для тех объектов жилого строительства, которые сданы в эксплуатацию после 1 января 2025 года.

Срок получения налогового вычета

Вы имеете право подавать декларацию сразу за 3 года, не считая тот год, в который вы обратились за возвратом НДФЛ. Например: в 2025 году вы подали на возврат налога и можете вернуть НДФЛ за 2022, 2021 и 2020 годы.

Право на обращение за вычетом появляется в тот год, когда вы получили право собственности — выписку из ЕГРН.

Рассмотрим примеры:

- Если квартиру купили в 2022 году и тогда же оформили право собственности, то в 2025 подаёте декларацию за 2022 год.

- Если купили квартиру в новостройке в 2019, ждали сдачу дома и оформили право собственности в 2022, то в 2025 вы вправе вернуть налог только за 2022 год.

- Если вы купили квартиру в 2016 году, а вычетом занялись только в 2025, то нужно подать декларацию за 2022, 2021 и 2020 годы.

Какой период возврата налога?

Получать всю сумму вычета можно сколько угодно лет — всё зависит от размера ваших налоговых перечислений.

Если ваш доход позволяет платить НДФЛ не менее 312 000 руб. за год, то всю сумму вычета за жильё вы получите сразу.

Например:

- Ваша зарплата: 200 000 руб.

- Налог 13%: 26 000 руб.

- На руки вы получаете: 174 000 руб.

- Выплачено налога за год: 26 000 руб * 12 месяцев = 312 000 руб.

- Вы сразу получите 312 000 руб. за квартиру (так как 312 000 = максимум вычета)

Если сумма подоходного налога за год ниже 312 000 руб., то вычет будете получать дольше.

Например:

- Ваша зарплата: 50 000 руб.

- Налог 13%: 6 500 руб.

- На руки вы получаете: 43 500 руб.

- Выплачено налога за год: 6 500 руб * 12 месяцев = 78 000 руб.

- Свои 312 000 руб. вы будете получать примерно 4 года (312 000 / 78 000 = 4,0)

Сколько раз можно получить налоговый вычет?

Имущественный налоговый вычет положен один раз в жизни для одного налогоплательщика. Если вам уже выплатили 312 000 ₽ полностью, больше возвратов за жильё не будет.

Но если цена квартиры была менее 2,4 млн рублей и вы получили меньшую сумму, можно добрать остаток. Например, в 2017 году вы купили жильё за 1,7 млн рублей и вернули 221 000 рублей. А теперь купили вторую квартиру и снова заявляете на вычет. Вам вернут остаток: 312 000 - 221 000 = 91 000 рублей. Главное, чтобы вы продолжали официально работать и платить НДФЛ.

Как вычет распределяется между собственниками квартиры?

Жильё, купленное в браке, считается совместной собственностью, если нет брачного договора. Не имеет значения, кто внёс деньги или на кого оформлены документы.

Каждый супруг имеет право на возврат в пределах 312 000 рублей. Если квартира стоит не менее 4,8 млн рублей, семья может вернуть до 624 000 рублей вместе. При меньшей стоимости распределение суммы возможно по договорённости. Например, один супруг заявляет на 1,5 млн, другой — на 0,9 млн.

Если недвижимость оформлена в долях, это не влияет на пределы. Даже если у мужа 80% собственности, а у жены 20%, оба могут получить вычет по максимуму (по 2,4 млн расходов и по 312 тыс возврата).

Если один из супругов официально не работает, он не сможет заявить вычет. Тогда всё оформляется на работающего супруга, а право второго сохраняется на будущее.

Возврат по ипотечным процентам

В 2025 году вернуть можно до 13% от суммы уплаченных процентов по ипотеке. Лимит увеличен с 3 млн до 5 млн рублей, значит максимум возврата — 650 000 ₽.

Что важно учесть

- Вычет идёт только с процентов, а не с основного долга. Например, из платежа 35 000 ₽ только часть в виде процентов включается в возврат.

- Максимум возврата — 650 000 ₽ (13% от 5 млн).

Рассмотрим примеры:

| Сумма выплаченных процентов | Размер вычета | Сумма к возврату |

|---|---|---|

|

5 500 000 ₽ |

5 000 000 ₽ |

650 000 ₽ |

|

5 000 000 ₽ |

5 000 000 ₽ |

650 000 ₽ |

|

2 500 000 ₽ |

2 500 000 ₽ |

325 000 ₽ |

|

1 000 000 ₽ |

1 000 000 ₽ |

130 000 ₽ |

- Возврат процентов доступен только по одному объекту.

- Заявлять можно только фактически уплаченные суммы. Если по графику 4 млн, а вы внесли пока 500 тыс, то подать можно на 500 тыс.

- Подавать на возврат по процентам можно с первого года выплат, даже если дом ещё не сдан. Например: ипотека оплачивается с 2021 года, а право собственности зарегистрировано в 2025 — в этом году можно заявить возврат процентов за все годы выплат.

- Вычет за квартиру и за проценты оформляются из одного дохода. Удобнее заявлять их последовательно.

Сумму выплат увеличили

В 2025 году лимит на имущественный вычет за жильё вырос с 2 млн до 2,4 млн рублей, а по ипотечным процентам — с 3 млн до 5 млн. Это значит, что возврат составит до 312 000 ₽ на покупку квартиры и до 650 000 ₽ по процентам. При более высокой ставке НДФЛ сумма возврата может быть ещё больше.

Налоговый вычет при ставке 15%

Для налогоплательщиков с доходом выше 5 млн рублей в год применяется ставка НДФЛ 15%. Это значит, что возврат за квартиру и ипотеку будет выше, чем при ставке 13%.

Максимальные суммы к возврату:

- По жилью: 2,4 млн ₽ × 15% = 360 000 ₽

- По ипотечным процентам: 5 млн ₽ × 15% = 750 000 ₽

- Итого: до 1 110 000 ₽

Рассмотрим примеры:

| Цена жилья | Размер вычета | Сумма к возврату (15%) |

|---|---|---|

|

2 400 000 ₽ |

2 400 000 ₽ |

360 000 ₽ |

|

10 000 000 ₽ |

2 400 000 ₽ |

360 000 ₽ |

| Сумма выплаченных процентов | Размер вычета | Сумма к возврату (15%) |

|---|---|---|

|

5 000 000 ₽ |

5 000 000 ₽ |

750 000 ₽ |

|

2 500 000 ₽ |

2 500 000 ₽ |

375 000 ₽ |

Таким образом, чем выше ставка НДФЛ, тем больше сумма возврата. Но действует это только в пределах установленных лимитов — 2,4 млн ₽ за жильё и 5 млн ₽ за проценты.

Комментарии

по налогам физических лиц по фамилии

Основание: пп.6 п.3 ст.220 НК РФ, письма Минфина России от 16.03.2015 N 03-04-05/13862, от 06.03.2015 N 03-04-05/12102, от 23.08.2012 N 03-04-08/7-273, ФНС России от 20.07.2011 N ММВ-19-3/100, определение Верховного Суда РФ от 19.01.2011 N 29-В10-11.

При этом не обязательно дожидаться получения выписки из ЕГРН (свидетельства о регистрации права собственности) на квартиру.