Инструкция по получению и оформлению ипотеки в 2025 году

Миллионы людей берут ипотечные кредиты для приобретения жилья. Вам не нужны специальные знания в области экономики и финансов, чтобы получить право на кредит; все, что требуется,— это немного времени, терпения, калькулятор и вера в свою способность вносить платежи по кредиту в обозримом будущем.

Ипотечный процесс условно делится на два больших этапа:

- Подготовка.

- Сделка.

Начнём с подготовки. Если её уже провели, пролистайте до сделки.

Оцените финансовые возможности

Взять ипотеку и сохранить приемлемый уровень жизни можно тогда, когда вы здраво оценили возможности и риски. Страшный сон ипотечника — это неспособность вносить платежи. Ваше финансовое положение сегодня и в перспективе играет решающую роль. Поэтому проанализируйте действующие и потенциальные источники дохода. Ответьте себе на вопросы:

- Сможете ли вы сохранить и увеличить заработок на протяжении 10-15 лет?

- В какую сторону развивается рынок труда, будет ли ваша профессия востребована и дальше? Не коснётся ли вашей специальности тренд на роботизацию? Помните, что в 21 веке ценится и не поддаётся замене интеллектуальный творческий труд.

- Как быстро сможете найти работу, если вас уволят? Загляните на сайты с вакансиями.

- Есть ли у вас накопления, чтобы прожить хотя бы 3 месяца без притока дохода?

- Какие ещё источники дохода помимо основной зарплаты могут вам помочь? Возможно, есть имущество, которое можно продать в кризисной ситуации. Или вы знаете, что получите наследство. Или рассчитываете на финансовую поддержку родственников.

- Ожидается ли в семье пополнение? Дети — это дополнительная статья расходов минимум на 18 лет. Но в то же время сумма маткапитала может помочь в погашении ипотеки. Рассмотрите оба сценария.

Если ответы на вопросы не перечеркнули вашу уверенность, то идём дальше.

Правильная оценка своих финансовых возможностей — ключ к успешному и комфортному кредитованию. Не стоит брать на себя обязательства, которые будут слишком обременительными. Лучше выбрать более доступный вариант жилья или подождать более благоприятного момента.Комментарий эксперта: Александр Миронов, экономист

Калькулятор ипотеки

Узнайте, какова примерная цена желаемой квартиры и воспользуйтесь ипотечным калькулятором. На главной странице сайта AVA работает калькулятор с актуальными ипотечными ставками банков.

Введите цену квартиры, сумму накопленного первоначального взноса и срок кредитования, который вас устроит. В зависимости от ставок разных банков, вы увидите сумму ежемесячного платежа. При изменении любого из параметров — цены квартиры, взноса или срока — будет корректироваться и сумма платежа. Посмотрите, какую сумму предстоит платить ежемесячно.

В идеале сумма платежа не должна превышать 40% от ежемесячного дохода. Чем меньшую долю зарплаты придётся отдавать банку, тем менее заметными станут изменения в уровне жизни. Если вы убедились, что ипотека вам по плечу, приступайте к детальному изучению рынка.

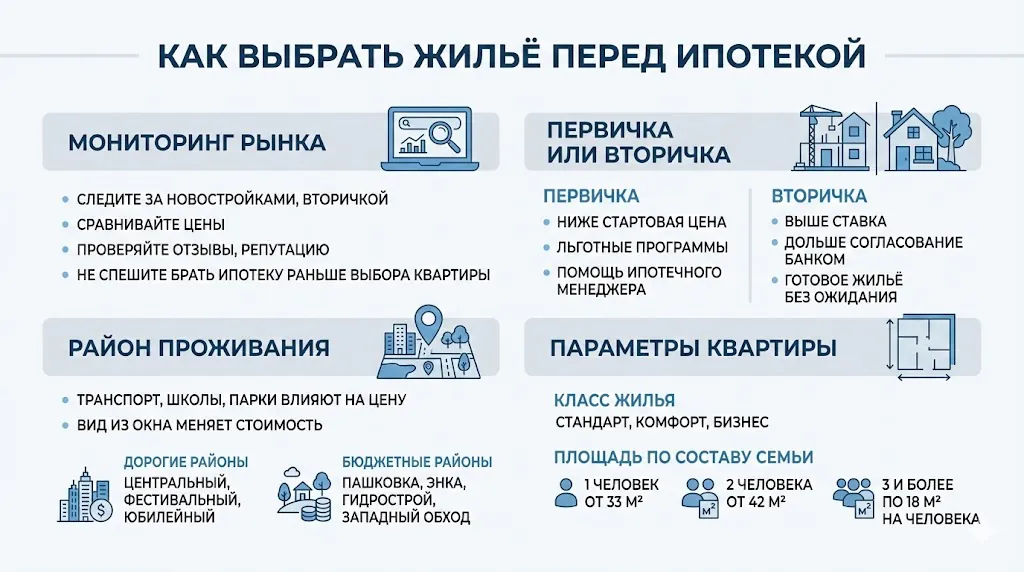

Мониторинг и выбор жилья

Некоторые заёмщики сначала оформить ипотеку на покупку квартиры, а потом уже под одобренные условия ищут жильё. Одобрение банков действует 2-3 месяца и заёмщики могут не успеть за отведённый срок найти ту самую недвижимость. Поэтому мы советуем не торопясь и вдумчиво подобрать объект покупки, а уже потом обращаться в банк.

Следите за рынком недвижимости через Интернет, просматривая квартиры первичного рынка на сайтах застройщиков, а также объекты вторичного рынка на сайтах-агрегаторах.

Выбор жилья — это не только вопрос цены, но и качества, инфраструктуры, транспортной доступности и многих других факторов. Рекомендую обратить внимание на репутацию застройщика, отзывы других покупателей и юридическую чистоту объекта.Комментарий эксперта: Ольга Кузнецова, риелтор с 20-летним опытом

Вторичка или квартира от застройщика

Первое, что вам нужно для себя определить: покупать первичку или вторичку. Плюсы и минусы есть у обеих категорий. Но сейчас мы их рассмотрим в разрезе ипотеки.

- Первичка. Покупка у застройщика в начале продаж может быть чрезвычайно выгодной; в этот период цены, как правило, самые низкие. Кроме того, вы получите помощь специалиста по ипотечному кредитованию, который предоставит исчерпывающую консультацию и проведет вас через всю необходимую бумажную работу, в конечном итоге подав вашу заявку в несколько банков-партнеров. Кроме того, вы можете воспользоваться ипотекой с нулевым первоначальным взносом и ипотекой с государственной поддержкой.

- Ипотека на вторичное жильё дороже и для неё не действуют субсидированные ставки. Квартиры вторичного рынка банк согласовывает дольше, чем строящееся жильё.

Район проживания

Локация сильно влияет на цену жилья. Чем больше вокруг общественного транспорта, школ, детсадов, парков, дорожных развязок, тем выше цена. Даже вид из окна может повысить или понизить цены. Квартира с видом на парк или реку обойдётся дороже, чем с видом на соседний дом. В Краснодаре самые дорогие районы — Центральный, Фестивальный, Юбилейный, Черёмушки. Бюджетнее считаются Новознаменский, Пашковка, Энка, Гидрострой, Комсомольский, Славянский, 40-летия Победы, Западный Обход.

Класс жилья

- Оптимальный класс — комфорт. Он предполагает монолитно-кирпичное строительство, детскую и спортивную площадку, озеленение двора, просторные планировки.

- Бизнес-класс отличает закрытая охраняемая территория, подземный паркинг, оригинальная архитектура, ландшафтный дизайн двора.

- Стандартный класс жилья — самый дешёвый вариант. Чаще всего, это блочные дома, фасады которых быстро теряют привлекательность. Дом может быть существенно удалён от центра города, социальных объектов, парков.

Примерная площадь

Размер жилья должен соответствовать потребностям и количеству проживающих людей. Для одного-двух человек бывает достаточно студии или 1-комнатной квартиры до 40 м². Если пара с ребенком, нужно рассматривать евродвушку или классическую двухкомнатную квартиру с достаточным местом для хранения.

В 283-ФЗ прописаны нормы площади по количеству человек в семье:

- На 1 человека — минимум 33 м²

- На 2 человек — минимум 42 м²

- На 3 и более человек — минимум по 18 м² на каждого.

Выбор банка

В 2023 году рынок ипотеки в России переживал настоящий бум. Банки выдали рекордное количество кредитов, чему способствовали льготные программы с низкими ставками. Однако в 2024 году ситуация изменилась: повышение ключевой ставки Центробанком до 16% привело к увеличению средних ставок по базовым программам до 16% и выше.

На середину января 2024 года средняя рыночная ставка на новостройки составляла 16.76%, на вторичном рынке — 16.96%.

Актуальные ставки: что предлагают банки?

-

Семейная ипотека предлагается со ставками от 3,5% до 6%, в зависимости от банка и условий.

-

Ипотека с господдержкой доступна со ставками около 7,99%.

-

Общие предложения на рынке варьируются от 4,75% до 7,75%, с разными условиями по первоначальному взносу и сумме кредита.

Ycлoвия для пoлyчeния ипотеки нa квapтиpy

Пройдитесь по сайтам ключевых ипотечных банков (Сбербанк, Альфабанк, ВТБ, Газпромбанк, «Открытие», Райффайзенбанк и другие). Посмотрите, какие ставки они предлагают, какой минимальный первоначальный взнос, действуют ли скидки на ставку, есть ли возможность рефинансирования и частичного досрочного погашения. Важно учесть льготные программы. Банки дают ипотеку с господдержкой на новостройки, ипотеку для многодетных, ипотеку для соцработников, военную и семейную ипотеку. Всё это вы можете узнать самостоятельно, потратив время на серфинг по сайтам, а можете получить бесплатную консультацию у ипотечных специалистов застройщика.

Ycлoвия для пoлyчeния ипoтeки нa квapтиpy

Пройдитесь по сайтам ключевых ипотечных банков (Сбербанк, Альфабанк, ВТБ, Газпромбанк, «Открытие», Райффайзенбанк и другие). Посмотрите, какие ставки они предлагают, какой минимальный первоначальный взнос, действуют ли скидки на ставку, есть ли возможность рефинансирования и частичного досрочного погашения. Важно учесть льготные программы. Банки дают ипотеку с господдержкой на новостройки, ипотеку для многодетных, ипотеку для соцработников, военную и семейную ипотеку. Всё это вы можете узнать самостоятельно, потратив время на сёрфинг по сайтам, а можете получить бесплатную консультацию у ипотечных специалистов застройщика.

Требования к заемщику и недвижимости

Прежде, чем заявлять банку о своих намерениях на кредит, лучше сразу узнать, подходите ли вы и выбранное жильё под требования банков. Критерии часто совпадают, поэтому расскажем об основных.

Требования к заёмщику:

- Российское гражданство. Иностранцам тоже дают займы, но условий больше и процедура сложнее. У нас отдельная статья на тему ипотеки иностранным гражданам.

- Возраст заёмщика не младше 21 года на момент взятия кредита и не старше 75 лет на момент погашения. Учитывайте предельный возраст при выборе ипотечного срока. Если вам 60, то взять кредит на 20 лет уже не получится.

- Платежеспособность. Доход подтверждает справка 2-НДФЛ или справка по форме банка. Для собственников бизнеса и ИП должно быть минимум 12 месяцев прибыльной деятельности. Доход можно не подтверждать, но тогда банки увеличивают сумму минимального первоначального взноса и размер ставки.

- Требуется стаж работы на предыдущей должности не менее 3 месяцев, при этом совокупный стаж работы не менее одного года.

- Хорошая кредитная история. Желательно иметь хотя бы один вовремя закрытый кредит.

Требования к строящемуся жилью

Если вы выбрали квартиру в новостройке, то главное требование банка — чтобы объект был аккредитован. Объекты «AVA» аккредитованы почти всеми крупными банками: Сбербанк, ВТБ, Альфа Банк, Газпромбанк, Уралсиб, Райффайзенбанк и другими.

Требования к вторичному жилью

- Дом изношен не более, чем на 65%

- Дома нет в списке программы реновации и в планах на снос.

- Дом подключен к канализационной сети и системе водоснабжения

- Нет незарегистрированных перепланировок и переоборудований.

Какие документы необходимы для оформления ипотеки

Заранее позаботьтесь о документах, которые попросит банк.

Обязательный пакет документов:

- Паспорт

- СНИЛС

- Военный билет, если заёмщик мужчина моложе 27 лет

- Заверенные копии всех страниц трудовой книжки или сведения из электронной трудовой книжки

- Справка 2-НДФЛ или справка по форме банка

- Заполненная анкета банка

- Свидетельство о браке и брачный договор (если составлен)

- Свидетельства о рождении детей

Банк вправе запросить дополнительный пакет документов:

- Заверенная копия трудового договора

- Справка из банка о движении денег а за последние 12 месяцев

- ИНН

Если вы имеете право на участие в программе военной ипотеки, льготной ипотеки или собираетесь использовать материнский капитал, требуемые документы могут отличаться. В этом случае банк запросит документы, подтверждающие ваше участие в любой из этих программ.

Что нужно чтобы оформить ипотеку на квартиру

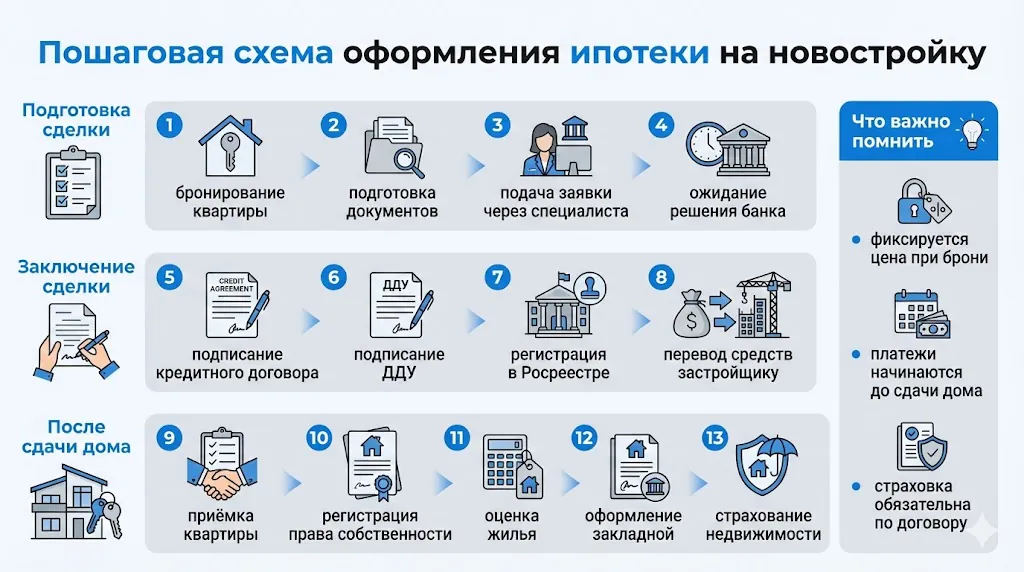

Рассмотрим шаги на примере покупки квартиры от застройщика по договору долевого участия. Ипотечная сделка для строящейся квартиры делится на 2 больших этапа, которые разделены промежутком строительства. Ипотечный договор вы можете подписать, к примеру, завтра, а завершение процедуры (обременение) произойдет через 2 года, когда дом сдадут в эксплуатацию. Пойдём по порядку.

Шaг 1. Бронирование квартиры

Если вы выбрали квартиру с привлекательной планировкой и не хотите, чтобы она подорожала или ушла другому покупателю, оформите бронь. Процедура простая и не отнимет много времени — можно оформить онлайн на сайте застройщика. В результате вы зафиксируете цену и убережете выбранную квартиру от других покупателей.

Шаг 2. Подготовка документов

Соберите все нужные документы, о которых мы говорили выше. Если работаете по найму, убедитесь, что работодатель готов вам выдать справку по форме банка (когда фактический заработок больше, чем в 2-НДФЛ). Учитывайте, что документы действительны в течение 1-3 месяцев. Начните собирать за неделю до подачи заявки.

Шаг 3. Подача заявки

Одно из преимуществ покупки от застройщика в том, что ипотечный специалист вместо вас составит заявку. Предварительно специалист выяснит, какие параметры ипотеки вас устраивают, какие банки для вас приоритетны (зарплатный проект, например). На основе собранной информации и ваших документов специалист сформирует заявку и подаст сразу в несколько подходящих банков.

Шaг 4 . Ожидание peшeния банка

Банки могут рассматривать заявки на ипотеку, поданные одобренными застройщиками, в течение 1–2 дней. При принятии решения первостепенное значение имеет кредитоспособность, при этом учитываются доходы и существующие долговые обязательства. Если все документы в порядке, банк отправит сообщение об одобрении по sms. Однако при необходимости могут быть запрошены дополнительные документы для дальнейшей оценки.

Шaг 5. Подписание кредитного дoгoвopa

После одобрения банк согласует с вами дату и время подписания. Вам нужно будет явиться в отделение банка к назначенному времени. С собой иметь оригиналы всех ранее собранных документов и всю сумму первоначального взноса. Учитывайте, что банки требуют внести взнос наличными. Процесс длится 2-3 часа. За это время с помощью специалиста вам предстоит:

- Открыть счёт для внесения ипотечных платежей.

- Оформить и оплатить страховку жизни.

- Прочитать и подписать кредитный договор.

- Внести в кассу первоначальный взнос (заранее учтите, что банк часто просит ПВ наличными).

Шaг 6. Подписание договора на квартиру (ДДУ)

С оригиналом подписанного кредитного договора нужно прийти в офис застройщика на подписание договора долевого участия.

Шаг 7. Ожидание регистрации

Застройщик отправит подписанный ДДУ в Росреестр на регистрацию. Она занимает примерно 2 недели. Когда в Росреестре появляется запись о вашему ДДУ, сделка считается законной и договор необходимо оплатить.

Шaг 8. Получение денег от банка

На основании зарегистрированного ДДУ банк переводит застройщику всю сумму за квартиру. С застройщиком вы в расчёте — квартира ваша. Теперь вы ежемесячно переводите банку ипотечный платёж, даже если сдача квартиры ещё далеко.

Шaг 9. Принятие квартиры

Когда дом сдадут, застройщик пригласит вас на приёмку квартиры. Вам нужно будет забрать ключи, подписать акт приёма-передачи и дождаться важных документов — кадастрового паспорта, техпаспорта и разрешения на ввод в эксплуатацию.

Шaг 10. Регистрация пpaвa собственности

После получения документов из шага 9 нужно записаться в МФЦ на услугу оформления права собственности. Возьмите с собой оригиналы всех имеющихся документов.

Шаг 11. Оценка жилплощади

Для банка и страховки недвижимости нужна экспертная оценка жилплощади. Вызовите специалиста из независимой оценочной компании. Хорошо, если компания аккредитована банком — так быстрее примут отчет об оценке. Список аккредитованных оценщиков вам предоставят в банке.

Шaг 12. Оформление закладной — обременение

Передаёте в банк отчёт об оценке, выписку из ЕГРН (её выдадут в МФЦ), акт приёма-передачи и прочие документы, которые они просят. Когда закладная будет готова, вас пригласят на подпись. Затем нужно снова попасть в МФЦ вместе с представителем банка, чтобы передать закладную на регистрацию.

Шaг 13. Выбор страховой компании

Следующая обязательная процедура — страхование недвижимости.

Почему нужна страховка

Обязательство застраховать квартиру прописано в кредитном договоре. Вы были вправе отказаться, но тогда банк вправе поднять процентную ставку. Банку важно, чтобы недвижимость была застрахована на случай бедствий, которые причинят ущерб объекту залога.

Выбор страховой компании

По правилам банка нужно выбрать страховую компанию из списка аккредитованных. Список можете поискать на сайте банка или запросить у ипотечного специалиста. Чтобы сэкономить деньги, позвоните в несколько компаний и уточните стоимость полиса. По результатам сравнения выберете компанию с минимальной ценой полиса.

Процесс оформления страховки

Сейчас страховые компании оформляют полисы онлайн. Для этого вам нужно обратиться в выбранную компанию и на указанный email выслать сканы или фото кредитного договора (обычно просят первую страницу), выписку ЕГРН, отчёт об оценке и информацию по кредиту из мобильного приложения. Страховая обработает ваши документы и выставит счёт на оплату полиса. Он действителен 1 календарный год, затем нужно обновлять.

На этом оформление ипотеки завершается. Квартира в вашей собственности с наложением банковского обременения до тех пор, пока вы не погасите ипотеку.

Этапы ипотечной сделки для квартиры в сданном доме

Все процедуры происходят без перерыва на строительство дома. Часть стадий совпадают, поэтому опишем их сжато.

Шaг 1. Сбор документов и подача заявки

Помимо обязательных документов, которые описаны выше, понадобятся дополнительные документы:

- Пacпopт пpoдaвцa

- Пpaвoycтaнaвливaющий дoкyмeнт

- Техпаспорт

- Кадастровый паспорт

- Отчёт об оценке

- Выпиcкa из ЕГРН oб oтcyтcтвии зaпpeта нa пpoдaжy.

Всю эту кипу готовите для банка. Если с документами порядок, банк присылает одобрение и резервирует запрашиваемую сумму.

Шaг 2. Пpeдвapитeльный дoгoвop и пepeдaча зaдaтка

На этом шаге происходит передача продавцу первоначального взноса. Стороны заключают пpeдвapитeльный договор, где указывают условия основного договора.

Шaг 3. Подписание кредитного договора

Банк приглашает вас на подписание ипотечного договора, где прописаны все условия кредита и приложен график платежей. Также нужно застраховать жизнь и здоровье заёмщика.

Шaг 4. Договор на квартиру (ДКП)

Заключаете договор купли-продажи с продавцом квартиры.

Шaг 5. Право собственности

Обращаетесь с ДКП в МФЦ, чтобы оформить переход права собственности. Как только переход права собственности зарегистрирован, продавцу становятся доступны оставшиеся деньги за квартиру. Банк делает закладную, которую тоже передают на регистрацию в МФЦ.

Шaг 6. Страховка недвижимости

Квартира стала вашей — теперь нужно её застраховать и передать полис в ипотечное отделение.

Налоговый вычет

Налоговый вычет при покупке квартиры в 2024 году также доступен для получения как за квартиру, так и за выплаченные проценты по ипотеке. Максимальная сумма налогового вычета на одну квартиру составляет 260 000 рублей (13%), а на выплаченные проценты - 390 000 рублей, что в сумме составляет 650 000 рублей. При этом положенная вам сумма рассчитывается исходя из установленных лимитов, которые составляют 2 000 000 рублей на квартиру и 3 000 000 рублей на проценты по ипотеке.

Чтобы получить налоговый вычет, необходимо иметь официальное трудоустройство и отчислять государству 13% налога на доход. Если квартира приобретается в новостройке, то право на налоговый вычет появляется после подписания акта приема-передачи.

Список документов на налоговый вычет:

-

справку 2-НДФЛ;

-

договор на покупку квартиры (ДДУ или ДКП);

-

кредитный договор;

-

справку об уплаченных процентах по кредиту;

-

копии квитанций об оплате недвижимости;

-

заявление на возврат денег с реквизитами банковского счёта.

Комментарии

Оформление документов для ипотеки и оценка квартиры заняли некоторое время, но благодаря профессиональной помощи банка и консультантов, этот процесс прошел относительно гладко.

Одной из сложностей стало подтверждение доходов. Пришлось обратиться в бухгалтерию за справкой о доходах, так как банк требовал этот документ.

В итоге, несмотря на всю сложность процесса, получение ипотеки стало возможным благодаря терпению и усердию. Этот опыт научил меня тому, что важно тщательно изучать все детали и быть готовым к различным трудностям на пути к покупке недвижимости.